Indice dei contenuti:

- Il regime forfettario: perché è la scelta giusta per iniziare la libera professione

- I vantaggi del regime forfettario: cosa permette di evitare

- Il regime forfettario e la fattura elettronica

- Compilazione della fattura: quali dati inserire

Il regime forfettario: perché è la scelta giusta per iniziare la libera professione

Chi vuole aprire la prima partita iva oggi ha davanti a sé un’ottima possibilità: il regime forfettario, introdotto nel 2015 e poi riformato nel 2019. È così chiamato perché lo Stato considera un forfait per stimare i costi del professionista: anziché aspettare la dichiarazione dei redditi per comprendere quali costi siano stati effettivamente sostenuti, il legislatore fissa il forfait del 78% come base imponibile su cui calcolare le tasse.

[Innanzitutto: si scrive forfettario o forfetario? Secondo i dizionari si possono utilizzare entrambe le grafie.]

Una delle ragioni per cui il regime forfettario è così apprezzato è la certezza che accompagna il professionista durante l’anno, che non ha più bisogno di calcolare ogni trimestre i costi sostenuti per capire dove si andrà a parare a giugno con le tasse. Il regime forfettario, infatti, prevede un’aliquota molto conveniente del 15% sull’imponibile, ridotta ulteriormente al 5% per i primi cinque anni di una nuova attività: per beneficiarne è necessario presentare un fatturato inferiore ai 65mila € ed essere titolari di una nuova attività (non si può quindi passare da regime ordinario a forfettario).

Se i costi sono modesti (pensiamo a chi lavora da casa con un pc e niente più) infatti possiamo essere sicuri che non convenga passare al regime ordinario, che funziona per cassa, quindi sottraendo i costi ai ricavi per ottenere l’utile: se anche i valori fossero simili, la certezza della tassazione vince sul risparmio, oltre agli esoneri da numerosi adempimenti.

I vantaggi del regime forfettario: cosa permette di evitare

Come dicevamo, scegliere un regime forfettario presenta molti altri benefici che spesso non sono così chiari, fagocitati dalla convenienza della tassazione:

- Permette l’esonero delle scritture contabili sia ai fini IVA che reddituali

- Non è soggetto al pagamento dell’IVA per le operazioni attive (che di conseguenza non è detraibile sugli acquisti). Questo vuol dire esonero dai versamenti periodici IVA, dalla dichiarazione annuale e dagli altri adempimenti fiscali periodici

- Non prevede l’assoggettamento a ritenuta a titolo d’acconto e, quindi, il soggetto non può assumere qualifica di sostituto d’imposta

- Esclusione dall’IRAP e dagli studi di settore, forse un’altra delle agevolazioni più apprezzate

- Esonero dall’obbligo di fattura elettronica (approfondiremo meglio tra poco)

La sostanza, in poche parole, è che l’insieme di queste agevolazioni significano un enorme alleggerimento degli adempimenti contabili e, di conseguenza, del costo della tenuta contabile della tua attività.

Il regime forfettario e la fattura elettronica

Entriamo adesso in materia di fatturazione, esplorando per un momento la questione dell’esonero dall’obbligo di fattura elettronica: è vero, i professionisti in regime forfettario per adesso non vi sono obbligati, ma questa è la direzione verso cui si va nel futuro, digitalizzando questi documenti e lasciando così manovra più semplice per i controlli dell’Agenzia delle entrate.

Potrebbe essere una buona mossa, allora, imparare sin da subito come compilare una fattura elettronica, sia per essere pronti per quando questa sarà obbligatoria, sia per risparmiarsi tempo (il bollo è emesso in formato elettronico e si paga con un comodo F24) sia – aspetto non secondario – per risparmiare montagne di carta.

Compilazione della fattura: quali dati inserire

Se sceglierai di redigere la fattura in maniera elettronica, come ti suggeriamo, avrai a disposizione diversi software che negli ultimi anni sono stati lanciati sul mercato appositamente a questo scopo.

Alcuni richiederanno una tua personalizzazione, altri ti proporranno maschere già editate per non avere dubbi; in ogni caso, vediamo insieme come compilare la fattura in regime forfettario.

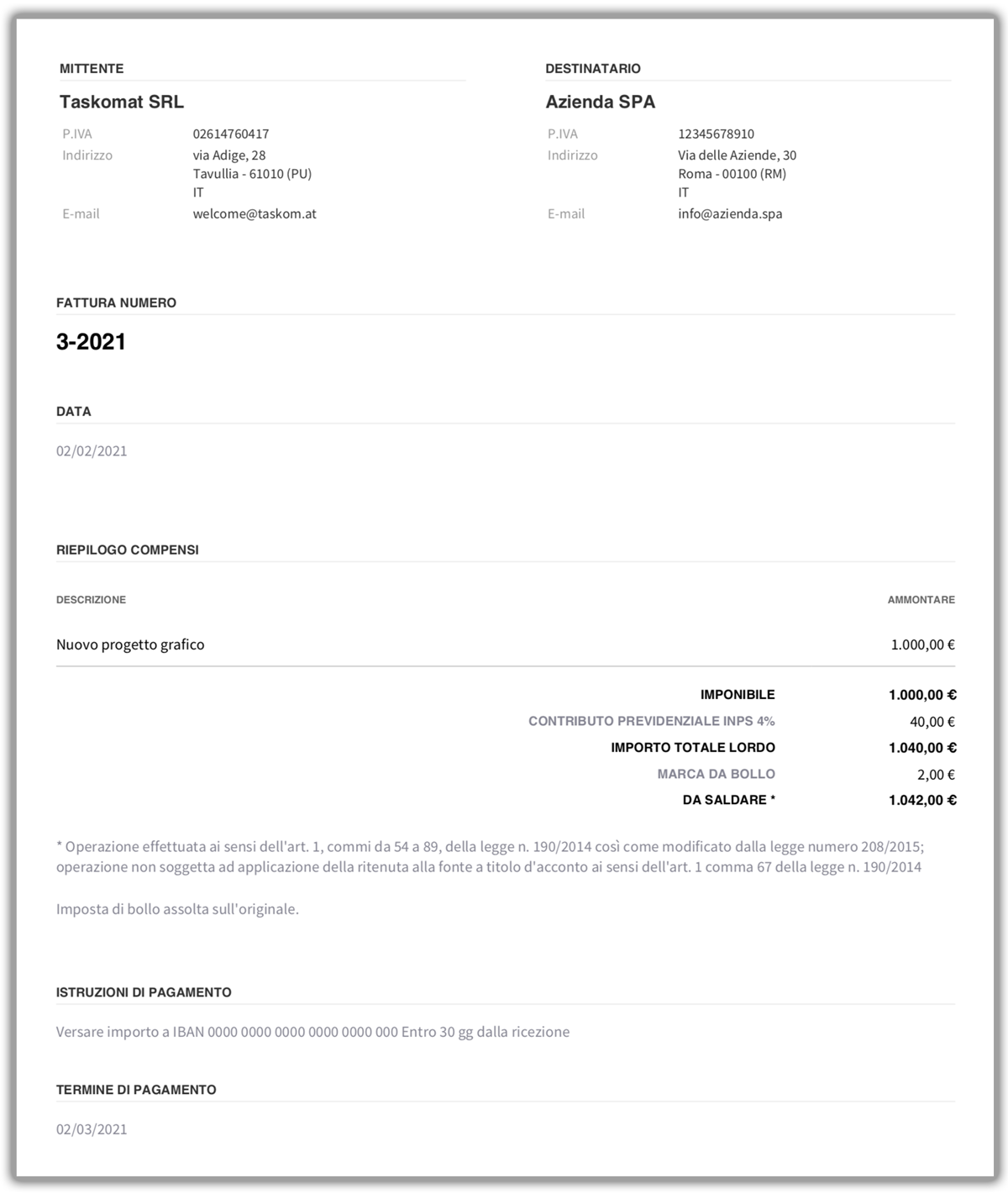

Partiamo dai dati necessari affinché il documento sia valido ai fini fiscali:

- I tuoi dati e quelli del tuo cliente: nome e cognome, indirizzo della sede legale, numero di partita IVA, codice fiscale

- La data di emissione: quella cioè in cui intendi consegnare la fattura al tuo cliente

- Il numero progressivo: tutte le fatture vanno numerate in maniera progressiva, indicandola così: nn/anno, ad esempio 01/2021 indica la prima ft del 2021. Il primo gennaio di ogni anno, infatti, la numerazione si azzera e dovrai ricominciare dalla fattura numero 1

- La descrizione del prodotto venduto o del servizio prestato

- L’imponibile, cioè a quanto ammonta il pagamento che richiedi per il servizio erogato

- L’assolvimento del pagamento del bollo di € 2,00 per le prestazioni che superano i € 77,47

- Deve contenere la dicitura “Operazione effettuata ai sensi dell'art. 1, commi da 54 a 89, della legge n. 190/2014 così come modificato dalla legge numero 208/2015; si chiede la non applicazione della ritenuta alla fonte a titolo d'acconto ai sensi dell'art. 1 comma 67 della legge n. 190/2014” - per indicare all’acquirente che chi emette fattura beneficia del nuovo regime forfettario

Accanto a questi elementi indispensabili, ti consigliamo di aggiungere almeno questi altri dati:

- per chi è iscritto a una cassa di previdenza va inserito il contributo integrativo, con una percentuale stabilita da ciascuna cassa

- per i professionisti iscritti alla gestione separata INPS (che non hanno quindi una cassa di previdenza) è possibile addebitare in fattura al proprio committente una maggiorazione del 4% del compenso concordato come rivalsa INPS

- il totale da pagare della fattura, affinché non si generino equivoci, che si ottiene sommando l’imponibile, il costo del bollo e, nel caso, il contributo della cassa di previdenza o di rivalsa INPS

- le tempistiche di pagamento, cioè entro quando dovrà essere saldato il pagamento (generalmente 30 giorni data ft o 30 giorni fine mese)

- la modalità di pagamento per indicare come preferisci essere pagato e gli estremi per il pagamento (ad esempio il tuo IBAN)

Prima di salutarci, un altro piccolo consiglio: se sei alle prime armi oppure se temi che un cliente non ti paghi o, ancora, temi di fare errori nella redazione, emetti prima una fattura pro forma. Si tratta di un documento che va redatto esattamente come una fattura, ma che non ha valore fiscale: in questo modo consentirai al cliente di verificare i dati inseriti e a te di correggere eventuali errori senza troppe complicazioni prima dell’invio della fattura vera e propria.

E, cosa non da poco, potrai emettere l’effettiva fattura una volta ricevuto il pagamento del cliente, evitando così di pagare tasse in anticipo o su pagamenti che non vedrai mai.

Chiara Buratti

Chiara Buratti