Indice dei contenuti

- La ritenuta d’acconto: cos’è questa sconosciuta? Quali limiti ci sono?

- I vantaggi della prestazione occasionale: l’ideale per muovere i primi passi nel lavoro autonomo o per arrotondare

- Come si emette una ricevuta per prestazione occasionale?

- Ritenuta d’acconto o partita IVA? Un dubbio non poi così amletico

La ritenuta d’acconto: cos’è questa sconosciuta? Quali limiti ci sono?

La «ritenuta d’acconto» è il nome con cui popolarmente è chiamata la prestazione di lavoro autonomo occasionale: si preferisce tagliar corto nel linguaggio comune, come sempre, e si utilizza come discrimine la ritenuta d’acconto perché questa è l’unico adempimento che il datore di lavoro deve svolgere nei nostri confronti dal punto di vista fiscale.

Di che tipologia di lavoro si tratta, quindi? E chi lo può svolgere?

Il lavoratore autonomo occasionale è chi svolge un’opera o un servizio a favore di un committente senza vincolo di subordinazione, senza inserimento nella sua organizzazione – quindi non come dipendente – per un tempo limitato e con un tetto massimo sui compensi.

Moltissime figure possono svolgere attività di prestazione occasionale: sono compresi anche i pensionati, i disoccupati e gli studenti.

I due paletti principali al suo utilizzo sono:

- la natura occasionale della prestazione, punto fondamentale: è tale caratteristica che ci consente di aprire la famosa partita IVA. Non c’è più un limite vero e proprio di giornate massime di collaborazione con un committente, ma deve essere nitido il suo aspetto saltuario

- 5000 € massimo per anno solare: la somma dei compensi percepiti da chi svolge lavoro tramite prestazione occasionale non può essere superiore ai 5000 euro lordi in uno stesso anno solare; ancora, se verso uno stesso committente le prestazioni sono più di una, il massimo è di €2.500 euro netti l’anno.

I vantaggi della prestazione occasionale: l’ideale per muovere i primi passi nel lavoro autonomo o per arrotondare

Abbiamo detto che il tetto dei compensi è di 5000 €, quindi non si può contare su questa tipologia di lavoro per viverci: dunque, perché dovrebbe convenire?

- Sotto questo limite non si devono pagare i contributi INPS: un bel risparmio

- permette di arrotondare le proprie entrate del lavoro principale (o della pensione) senza spendere tutto ciò che si guadagna in più in tasse

- consente di dare uno sguardo informato e consapevole al lavoro autonomo, iniziando a comprenderne le dinamiche senza un grosso impegno in termini di tempo, tassazione e obblighi da assolvere

- sprona a trovare una propria organizzazione lavorativa, senza che altri indichino la strada o diano paletti di orari e modalità: un primo assaggio di oneri e onori del lavorare in proprio

Come si emette una ricevuta per prestazione occasionale?

Una volta finito il lavoro per il quale si è stati incaricati, arriva il momento dell’emissione della ricevuta a quietanza del pagamento percepito.

La ricevuta per prestazione occasionale deve contenere queste informazioni:

- i dati anagrafici del lavoratore occasionale (nome, cognome, luogo e data di nascita, codice fiscale) che emette la ricevuta

- i dati del committente (anche qui nome e cognome oppure ragione sociale se si tratta di una società, partita IVA o codice fiscale, indirizzo)

- la descrizione della prestazione svolta, aggiungendo magari dei riferimenti temporali o particolari note se è opportuno

- l’importo lordo del compenso

- l’importo della ritenuta d’acconto, cioè il 20% dell’importo lordo, che il datore di lavoro dovrà pagare all’Irpef tramite F24

- l’importo netto percepito, determinato sottraendo la ritenuta al compenso lordo

- l’assolvimento del pagamento del bollo di € 2,00 per le prestazioni che superano i € 77,47 (sull’originale, che va consegnato al cliente; sulla copia del lavoratore sarà sufficiente indicare: “Imposta di bollo assolta sull’originale”)

- data, luogo e firma del prestatore che rilascia la ricevuta

- la dicitura “Prestazione fuori campo IVA ai sensi dell’art. 5 del DPR 633/72”.

E poi, come si pagano le tasse? È abbastanza semplice, perché i compensi percepiti per lavoro autonomo occasionale devono essere dichiarati tra i redditi diversi come “redditi derivati da attività di lavoro autonomo non esercitate abitualmente o dalla assunzione di obblighi di fare, non fare o permettere”, sapendo che l’Irpef è già stato saldato dal datore di lavoro.

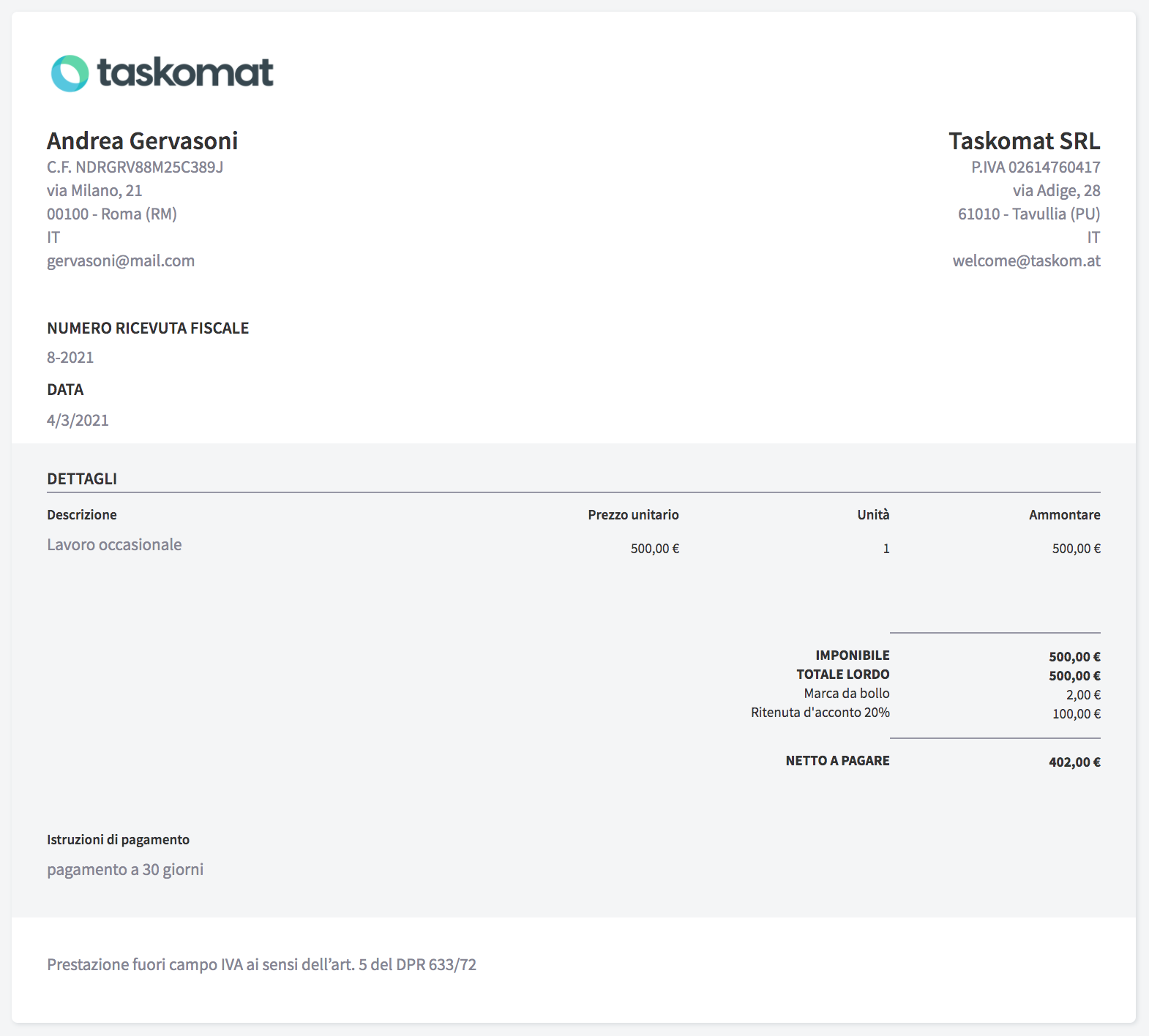

Esempio di ricevuta fiscale con ritenuta d'acconto

Esempio di ricevuta fiscale con ritenuta d'acconto

Ritenuta d’acconto o partita IVA? Un dubbio non poi così amletico

Iniziamo con i paletti per definire chi non può utilizzare questo strumento, togliendoci così i primi dubbi:

- i professionisti iscritti in appositi albi per i quali è sempre obbligatoria l’apertura della partita IVA, per ogni tipo di prestazione professionale, anche occasionale

- chi svolge un’attività in maniera abituale, anche se non necessariamente in modo esclusivo o prevalente: in questo caso la ricevuta per prestazioni occasionali non è più sufficiente, anche perché è facile che si sfori il tetto dei 5000 €

E poi pensiamo al valore reale di questo strumento: serve per lavori dal carattere occasionale, che servono per lo più ad arrotondare o a partire con un lavoro autonomo. Nel primo caso, la scelta migliore è chiaramente quella di proseguire con la formula della ritenuta d’acconto stando attenti a non superare il massimale; nel secondo caso la scelta è meno ovvia.

Anche se stai muovendo i primi passi come libero professionista, non è detto che convenga la prestazione occasionale o per una questione di immagine o per una questione di opportunità: potrebbe essere infatti che prevedi da subito di guadagnare più dei famosi 5000 euro, quindi non avrebbe senso utilizzare prima un regime poi un altro; ancora, con clienti blasonati è importante presentarsi da subito come professionisti seri, quindi sarà opportuno scegliere di partire subito con la partita IVA per mostrare intenzioni e capacità solide.

Chiara Buratti

Chiara Buratti